若者が田舎暮らしを考えている割合は、都市部では3人に1人とのことですが、子供のころに田舎で育った中高年齢層が「ふるさとUターン」をされるケースも多いようです。

田舎での中高年者の就職は、良いコネクションがない限り低賃金の仕事しかありません。もちろん正社員になるのは難しいので、仕方なくパート勤めをされている人が少なからずいらっしゃいます。

移住後の一番の心配事は「生活費」の確保

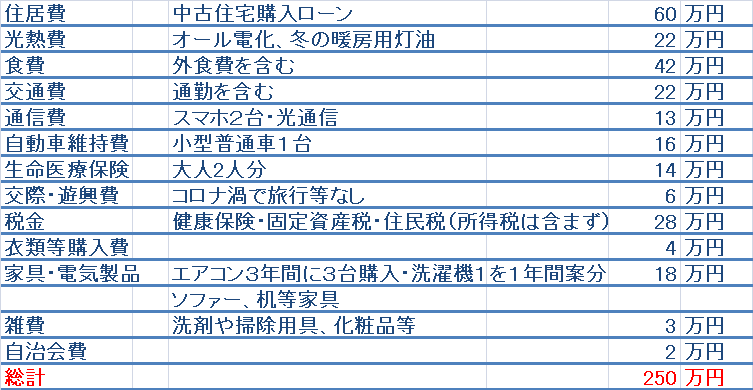

地方で暮らす生活費、賃金などの統計は、多くのサイトに記載されていますので、ここでは私個人の大雑把な家計公開と税金等で節約する工夫についてを書いてみました。

生活費の不安は「漠然としている」から感じるためなので、明確に税金や年金などのことを知って

安全な家計プランを作っておきましょう。

私の田舎移住後3年間のアバウトな「年間支出額」はこんな感じです。

移住初年度のリフォーム代等は

自治会への新規加入会費 = 6万円

リフォーム業者への支払い = 148万円

(トイレ・バス・電気工事)

リフォームDIY費用 = 33万円

(壁紙・床板・水道工事・工具3点等)

**********************************

合弁浄化槽・エコキュートの取り換え工事費は自治体から全額支給されたので、これは非常に助かりました。

田舎で再就職できなかったら、支出を減らす手段を考えないと!

まずは住民税と健康保険税で節約しましょう。

なるべく貯金は減らさないようにね。

住民税を非課税にするには?

田舎に移住すれば収入が少なくなる可能性は高いでしょう。

移住する前に経済的なプランを立てるのが良いのですが、今の会社を退職してフリーランスになる場合などは、収入が激減することも考えなければけません。

移住した年の「所得税」は少なくて済みますが、「住民税」は昨年の所得をもとに算出されますので、予想外の負担になります。

移住後の1年目は、フリーランスの人は必要経費などの所得額控除を使って所得額を少なくしましょう。そうすることで2年目の住民税を軽減することができます。

住民税非課税世帯とは、同じ世帯にいる全員の住民税が非課税(0円)である場合をいいます。つまり、同じ世帯の誰か1人でも住民税がかかっていたら住民税非課税世帯にはなりません。

◎一人暮らしの給与所得者の場合

前年中に給与収入が、合計所得金額45万円以下の場合、住民税は非課税です。

仮に給与収入のみなら100万円以下であれば「所得割」はかからないということになりますが、給与所得者で所得控除は基礎控除しか適用されない場合、給与収入が100万円以下であれば、「住民税非課税世帯」になります。

◎扶養する親族がいる場合

前年1月~12月までの合計所得金額が(本人+同一生計配偶者+扶養親族数)× 35万円 + 31万円以下の方は住民税が0円になります。

(合計所得金額とは給与所得や事業所得など各種所得の合計金額のこと)

一例

(本人1+配偶者1+扶養親族1)× 35万円 + 31万円 = 136万円

合計所得金額136万円以下なら住民税が非課税となります。

仮に配偶者と扶養親族が3人いるなら、合計所得金額206万円以下なら住民税が非課税となります。

*市区町村によっては金額が異なる場合がありますが、大きな違いはありません。市町村の税務課サイトで確認しましょう*

住民税非課税世帯になれるかどうかの計算が面倒な場合、簡単に判断できる便利なサイトがあります。

自治体を選択して判定できる住民税非課税判定ツールはおすすめです。

国民健康保険料の削減制度とは

国民健康保険料は、前年の1~12月の所得額(収入から経費を差し引いた金額)によって、今年いくら支払うかが決まります。そのため、たとえ無職だとしても、前年の収入額や年齢などに応じた保険料を支払わなければなりません。

日本では所得なし・ありに関わらず、「国民全員が公的な医療保険に加入しなければならない」と定められています。ただし、保険料の減額や軽減措置を受けられる場合があります。

国民健康保険料(税)の額を算定する際、法令により定められた所得基準を下回る世帯については、被保険者応益割(均等割・平等割)額の7割、5割又は2割を減額する制度があります。

給与収入✙年金収入✙その他所得(株式投資等での損益も含む)=収入合計

それぞれの所得金額の合計から基礎控除額の43万円を差し引いた額が賦課所得金額となります。

保険料の軽減割合軽減割合世帯の総所得金額等(軽減判定所得)

7割軽減:43万円+10万円×(給与所得者等の数)-1)以下

5割軽減:43万円+(28万5千円×被保険者数)+10万円×(給与所得者等の数-1)以下 (ただし7割軽減の場合を除く)

2割軽減:43万円+(52万円×被保険者数)+10万円×(給与所得者等の数)-1)以下 (ただし7割・5割軽減の場合を除く)

*各自治体によって減免制度に少しの違いがありますので、在住の市町村の担当課サイトを見てみましょう。

国民健康保険の加入を予定している場合、市町村役所の担当課に相談をすると、昨年の所得額をもとに「国民健康保険料の試算」を出してくれます。

そこで退職者は、今まで勤めていた会社等の健康保険を任意継続にするか、国民健康保険に加入するかどうかを判断できます。

所得税や住民税には、各種所得控除がありますが、国民健康保険の場合「総所得額」で決まっています。

配偶者控除・扶養控除・社会保険料控除・医療費控除等の各種所得控除や、住宅借入金等特別控除(住宅ローン控除)等の各種税額控除、雑損失の控除は適用されないので、すでに住民税非課税になっていることが判断できた人は、無理に所得控除になるものを検討しても時間の無駄になるかもしれません。

ただし株式投資などで損失があった場合、(損益通算や繰越控除、各種控除等の適用を受けるために確定申告をした)はその他所得に含まれるので、国民健康保険料の算定対象に含まれます。

注)なお、確定申告した場合でも住民税の課税方式として申告不要制度を選択した場合は国民健康保険料の算定対象に含まれません。

フリーランスは、経験豊かなシニアの方が始めやすいのです

自営業という選択肢も検討しましょう

節約の第一歩は家計の見直しですが、必ず支払わなければならない税金などの知識を知っておく必要があります。

自営業者となってとなって新しい生活にチャレンジする場合は、節税等の手段を使って移住後2年間で事業を軌道に乗せるようにしましょう。

自分の得意なこと、興味のある事を活かして開業という働き方は、若い人よりも社会経験を積んだ定年退職者の方がより有利だと言えます。

特に年金受給者であれば、それほど多くの収益を上げなくても生活できる安心感があります。

もし、自営業を始めていきなり収益が上がらないかもしれませんが、税金が安い2年間でPACD(計画⇒実践⇒評価⇒改善)をしながら着実に進めていくことが出来ます。

自営業で何を始めるかの選択は重要ですが、 何をするにしても必要経費は掛かりますので所得控除になります。

パソコン、スマホ通信料、車移動の交通費、ガソリン代など普段の生活の中で使っているものでも、自営業者であれば、事業として使ったものを按分して、事業運営経費としてみてもらえます。

特に年金受給額が非課税世帯にならない額を受給している人にとっては、ぜひ開業届を税務署に出しておきましょう。

収益が見込めない最初は白色申告でもよいと思います。青色申告は所得控除額がありますので有利ではありますので、事業が軌道に乗ってからで良いでしょう。

にほんブログ村

コメント